Ursprünglich als privates Vorsorgeprodukt für Selbständige gedacht, wählen heute auch Arbeitnehmer die Basisrente als Altersvorsorge. Sie gilt als sicher, kalkulierbar und bringt bei einem gehobenen Einkommen einen interessanten steuerlichen Anreiz. Das macht sie zu einer Altersvorsorge für Menschen mit unterschiedlichen Voraussetzungen.

Die Basisrente funktioniert nach dem Prinzip der Kapitaldeckung. Das bedeutet, der Versicherte schließt einen Vorsorgevertrag mit einem Versicherungsunternehmen ab. Er zahlt über viele Jahre hinweg regelmäßig Beiträge ein, die den Kapitalstock ergeben. Im Gegenzug für seine Einzahlungen erhält er lebenslang eine Leibrente aus den garantierten Leistungen und aus einer Überschussbeteiligung. Die Basisrente ähnelt aufgrund der lebenslangen Zahlung der gesetzlichen Rente. Benannt ist sie als Rürup-Rente nach ihrem Erfinder, dem Ökonom Bert Rürup. Neben der Versorgungslücke im Alter lassen sich bei der Rürup-Rente durch Zusatzbausteine weitere Risiken wie die Erwerbs- und die Berufsunfähigkeit versichern.

Anders als die Riesterrente kommt die Rürup-Rente nicht nur für einen bestimmten Kreis an förderberechtigten Personen in Frage. Sie bietet sich für jeden Steuerpflichtigen mit Wohnsitz in Deutschland an, der eine private Altersvorsorge aufbauen will. Da sie steuerlich geltend gemacht werden kann, war sie ursprünglich für Selbständige gedacht, für die eine Riesterrente nicht in Frage kommt. Gerade Selbständige können mit regelmäßigen und einmaligen Beitragszahlungen einen interessanten Steuereffekt generieren, den sie durch keine andere Altersvorsorge erhalten. Der Steuereffekt gilt aber auch für Arbeitnehmer mit einer hohen Steuerlast. Und schließlich können selbstverständlich auch Arbeitnehmer mit einem mittleren Einkommen eine zusätzliche Basisrente abschließen, um ihre Altersvorsorge auf ein solides Fundament zu stellen. Neben der lebenslangen Zahlung als Leibrente ist es also vor allem der steuerliche Anreiz, der die Basisrente interessant macht.

So errechnet sich der Steuervorteil der Basisrente

Die eingezahlten Beiträge werden bei der Rürup-Rente als Sonderausgaben bei der Einkommenssteuererklärung angesetzt. Eine staatliche Zulage, wie sie bei der Riesterrente vorgesehen ist, gibt es bei der Basisrente nicht. Der maximale Steuervorteil bemisst sich nicht ausschließlich nach der Höhe der eingezahlten Beiträge. Vielmehr sind die nach der aktuellen Steuergesetzgebung steuerlichen Abzugsmöglichkeiten ausschlaggebend. Sie sehen ab 2015 beispielsweise eine Koppelung der absetzbaren Beiträge an die knappschaftliche Rentenversicherung vor. Im Jahr 2015 sind maximal 80 Prozent der Beiträge bis zu 22.172 Euro steuerlich geltend zu machen. Als rentenversicherungspflichtiger Arbeitnehmer müssen Sie den abzugsfähigen Beitrag noch um den steuerfreien Anteil des Arbeitgebers zur gesetzlichen Rentenversicherung reduzieren. Aus dieser Regelung ergibt sich, warum die Rürup-Rente besonders für Selbständige so attraktiv ist, denn sie können den gesamten Eigenanteil für ihre Rentenversicherung absetzen, während Arbeitnehmer eine Kürzung um die Beiträge des Arbeitgebers akzeptieren müssen.

Steuerjahr | Anteil |

|---|---|

2019 | 88% |

2020 | 90% |

2021 | 92% |

2022 | 94% |

2023 | 96% |

2024 | 98% |

2025 | 100% |

So wird die Auszahlung der Basisrente versteuert

Mit dem Beginn der Rentenauszahlung unterliegt diese der Besteuerung. Maßgeblich für die Höhe der Besteuerung ist das Jahr, in dem Sie erstmals eine Rente erhalten. Man spricht in diesem Zusammenhang auch von der Rentenkohorte. Im Jahr 2040 werden Rentenauszahlungen zum ersten Mal in vollem Umfang versteuert. Bei einem Rentenbeginn im Jahr 2015 sind 70 Prozent der Rentenzahlung steuerpflichtig, lediglich ein Anteil von 30 Prozent bleibt steuerfrei. Diese Steuerlast müssen Sie bei der Berechnung Ihres voraussichtlichen Einkommens im Alter berücksichtigen, da sie Ihr Nettoeinkommen im Alter unmittelbar reduzieren wird. Für die Basisrente kommen somit steuerlich betrachtet in der Ansparphase und in der Auszahlungsphase die gleichen Steuervorschriften zum Tragen wie für die gesetzliche Rente. Der Gesetzgeber hat sich bei der Gestaltung der Rürup-Rente also weitgehend an den Vorgaben der gesetzlichen Rente orientiert.

Rentenbeginn | Besteuerungsanteil |

|---|---|

2019 | 78% |

2020 | 80% |

2021 | 81% |

2022 | 82% |

2023 | 83% |

2024 | 84% |

2025 | 85% |

2026 | 86% |

2027 | 87% |

2028 | 88% |

2029 | 89% |

2030 | 90% |

2031 | 91% |

2032 | 92% |

2033 | 93% |

2034 | 94% |

2035 | 95% |

2036 | 96% |

2037 | 97% |

2038 | 98% |

2039 | 99% |

2040 | 100% |

Lukrative Förderung und Steuerbegünstigung

Statt einer Basisrente ist es grundsätzlich eine Überlegung zum Beispiel direkt in einen Aktienfonds anzusparen. Im Rahmen einer fondsgebundenen Basisrente können je nach Versicherer diverse Investmentfonds ausgewählt, kombiniert und immer wieder getauscht werden. Für den Vergleich einer Basisrente mit einem Aktienfonds ist es somit möglich die gleiche Kapitalanlage zugrunde zu legen. Spontan würde man vermutlich schlussfolgern, dass das direkte Ansparen in einen Aktienfonds lukrativer sein müsste, sprich sich höhere Kapitalwerte und damit letztlich höhere Rentenwerte ergeben müssten. Denn die laufenden Kapitalanlagekosten sind zunächst identisch, da es sich in beiden Varianten um den gleichen Aktienfonds handelt. Diese Kosten werden in einer Variante allerdings ergänzt durch die Kosten der Rentenversicherung, in diesem Fall der Basisrente. In den meisten Fällen wird man tatsächlich mit der Basisrente jedoch (deutlich) besser fahren. Schauen wir uns dazu ein konkretes Beispiel an.

Beispiel Basisrente vs. Aktienfonds

Ausgangsdaten | |

|---|---|

Alter | 29 Jahre |

Bruttoeinkommen | 60.000 Euro/Jahr |

Nettoeinkommen | 2.868 Euro/Monat |

Rentenbeginn | mit 67 Jahren |

Steuersatz in der Ansparphase | 43,80 Prozent |

Steuersatz in der Rentenphase | 30,66 Prozent |

Rendite nach Kapitalanlagekosten | 5,5 Prozent p.a. |

Abschlussgebühr der Basisrente | 2,5 Prozent der Beitragssumme, verteilt über 5 Jahre |

Verwaltungskosten der Basisrente | 9,7 Prozent vom Beitrag |

Ausgabeaufschlag der Fondsanteile | 5,0 Prozent |

Rendite nach Steuer, ohne Fondswechsel

Produkt | Rendite nach Steuer p.a. | Bruttobeitrag p.M. 2017 | Nettobeitrag p.M. 2017 | Bruttorente p.M. 2055 | Nettorente p.M. 2055 |

|---|---|---|---|---|---|

Basisrente | 4,46% | 300,00 Euro | 189,62 Euro | 1.770.80 Euro | 1.008,10 Euro |

Aktienfonds | 3,44% | 189,62 Euro | 189,62 Euro | 963,93 Euro | 791,39 Euro |

Die höhere Rendite nach Steuer bei der Basisrente ergibt sich dadurch, dass die Basisrente steuerlich gefördert wird. Die Sparraten beziehungsweise Beiträge können im weiter oben beschriebenen Rahmen von der Steuer abgesetzt werden. So kann bei gleichem Nettobeitrag wie beim Aktienfonds ein abhängig vom individuellen Steuersatz deutlich höherer Bruttobeitrag in die Basisrente fließen. Dadurch ergibt sich auch eine deutlich höhere Bruttorente, die zwar in höherem Maße zu versteuern ist als beim Aktienfonds, aber immer noch eine höhere Nettorente bedeutet.

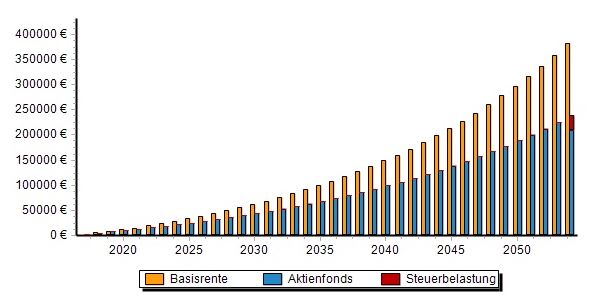

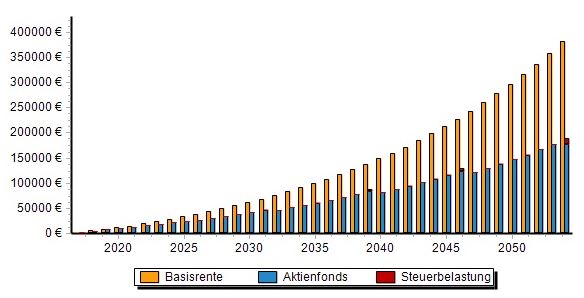

Wertentwicklung nach Steuer, ohne Fondswechsel

Rendite nach Steuer, 4 Fondswechsel

Der steuerliche Vorteil der Basisrente kann bei einem oder mehreren Wechseln der Kapitalanlage noch größer ausfallen. Warum ist das so?

Die Kursgewinne, die beim Verkauf der Fondsanteile anfallen, müssen bei der direkten Anlage in den Aktienfonds versteuert werden. Hier greift die Abgeltungssteuer in Höhe von 25 Prozent, die sich mit dem Solidaritätszuschlag und ggf. der Kirchensteuer auf gut 28 Prozent erhöht. Innerhalb einer Rentenversicherung, so auch innerhalb der Basisrente, kann die Kapitalanlage beliebig oft getauscht werden, ohne dass Steuern abzuführen sind.

Produkt | Rendite nach Steuer p.a. | Bruttobeitrag p.M. 2017 | Nettobeitrag p.M. 2017 | Bruttorente p.M. 2055 | Nettorente p.M. 2055 |

|---|---|---|---|---|---|

Basisrente | 4,46% | 300,00 Euro | 189,62 Euro | 1.770.80 Euro | 1.008,10 Euro |

Aktienfonds | 2,96% | 189,62 Euro | 189,62 Euro | 824,80 Euro | 677,16 Euro |

Wertentwicklung nach Steuer, 4 Fondswechsel

Wie beim Vergleich der Werte zu erkennen ist, hat sich trotz der 4 Fondswechsel bei der Rendite nach Steuer sowie bei den Rentenbeträgen der Basisrente keine Änderung ergeben. Die Werte des Aktienfonds hingegen sind gesunken.

Da wir hier Altersvorsorge-Varianten besprechen, betrachten wir Zeiträume von etwa 30 bis 45 Jahren. Es ist sehr unwahrscheinlich, dass über diese langen Zeiträume kein Wechsel der Kapitalanlage erfolgt. Zumal die meisten Anlagen spekulativer Art sind, ist von mehreren Fondswechseln auszugehen. Selbst bei sehr guten Kapitalanlagen, die zudem auf Spekulation verzichten, muss aufgrund der systematischen Risiken von mindestens einem Fondswechsel ausgegangen werden. Denn mit näher rückendem Rentenbeginn sollte eine Umschichtung von Anlagen am Aktienmarkt hin zu schwankungsärmeren Anlagen wie etwa Anleihen erfolgen. Bereits ein solcher Fondswechsel bedeutet eine Reduzierung der Rendite nach Steuer bei der direkten Aktienfondsanlage von 3,44 Prozent auf 3,26 Prozent beziehungsweise eine Reduzierung der 791,39 Euro/Monat auf 747,50 Euro/Monat.

Das folgende Schaubild zur Wertentwicklung zeigt, dass sich die Aktienfondsanlage bei jedem Wechsel des Investmentfonds um die Steuer reduziert – sofern der Sparerpauschbetrag von 801 Euro/Jahr ausgeschöpft ist. Von diesem Umstand ist auszugehen, da es in der Regel neben einem Sparprozess für die Altersvorsorge noch weitere Sparprozesse für zum Beispiel eine Immobilie geben wird. Zudem wird mit wachsendem Vermögen und entsprechenden Gewinnen ein Freistellungsauftrag immer schneller aufgebraucht sein.

Im Vergleich sind wir davon ausgegangen, dass für die Kauf der Aktienfondsanteile ein Ausgabeaufschlag in Höhe von 5 Prozent anfällt. Natürlich kann es auch sein, dass hierauf Rabatte gewährt werden oder ein solcher unter Umständen nicht anfällt. In letzterem Fall würde sich dir Rendite nach Steuer bei der direkten Anlage in den Aktienfonds von 3,44 Prozent auf 3,57 Prozent erhöhen. Ein gegebenenfalls anfallender Ausgabeaufschlag wirkt sich also verhältnismäßig gering aus. Deutlich stärker ins Gewicht fallen hingegen die laufenden Kosten sowie die mit der Kapitalanlage verbundene Renditeerwartung. Das beste Beispiel für eine herausragende Kapitalanlage stellen unsere Portfolios im Bereich Vermögensverwaltung dar.

Häufig gestellte Fragen zur Basisrente

Was die Basisrente ist

Welche Tarifmodelle es gibt

Welche Zusatzversicherungen mit der Basisrente kombiniert werden können

Was passiert, wenn Sie während der Ansparphase versterben

Was passiert, wenn Sie während der Auszahlphase versterben

Was bei einem Verzug ins Ausland zu bedenken ist

Ob Sie Geld aus Ihrem Vertrag entnehmen können

Was passiert, wenn Sie einen finanziellen Engpass haben

Ob Sie Ihre Basisrente kündigen können

Ob Sie Ihren Rentenbeginn verlegen können

Welche Rentenbezugsformen es gibt

Finden Sie jetzt die zu Ihnen passende Altersversorgung

Gemeinsam erstellen wir Ihre individuelle Vorsorgeplanung. Berechnen Sie jetzt Ihre bestehende Versorgungslücke basierend auf der von Ihnen gewünschten Ruhestandsversorgung. Erfahren Sie zudem, welche Altersvorsorge Ihre Anforderungen am besten abdeckt und wie sich diese aufgrund Ihrer Familien- und Einkommenssituation absolut und im Vergleich zu anderen Varianten rechnet.