Sie möchten Ihren Lebensstandard auch im Ruhestand halten können, wissen aber nicht, wo Sie bisher mit Ihrer Altersvorsorge stehen oder wie Sie am lukrativsten fürs Alter vorsorgen können?

Unabhängige Beratung zur Altersvorsorge

Weshalb Sie meine Beratung zur Altersvorsorge für Ärzte, Zahnärzte und Apotheker benötigen!

Möglichkeiten für Ihren Ruhestand vorzusorgen gibt es viele. Jede davon hat ihre Besonderheiten, weshalb nicht alle Varianten zu jeder Situation passen und individuelle Bedürfnisse mal besser, mal schlechter bedienen.

Viel zu oft wird nur irgendeine Altersvorsorge abgeschlossen ohne die auf Ihre individuelle Situation und auf Ihre Anforderungen an die Altersversorgung einzugehen. Dabei ist es entscheidend zuerst die richtigen Fragen zu stellen!

Artikel zur Altersvorsorge

Meine Strategie sichert Ihren Lebensstandard auch im Ruhestand

Altersvorsorge ist ein weites Feld. Es gibt viele verschiedene Varianten für den Ruhestand vorzusorgen und noch unzählige Tarife und Kapitalanlagen innerhalb dieser Varianten. Zunächst ist einmal ist wichtig zu wissen, dass sich diese Varianten in mehreren Punkten wie beispielsweise ...

unterscheiden.

Welche Variante in Ihrer individuellen Situation sinnvoll und lukrativ ist, hängt von mehreren Parametern ab. Dies gilt genauso für die Größenordnung, in der private Altersvorsorge für Sie notwendig ist. Diese Parameter werden meistens jedoch nicht betrachtet, so dass es im Ruhestand sehr oft böse Überraschungen gibt.

Oftmals wird von Vertretern der Finanzdienstleistungsbranche, insbesondere von Banken und Versicherungsvertretern, ein x-beliebiges Produkt als Ergänzung zur Altersversorgung verkauft. Ob dieses aber zur jeweils individuellen Situation passt, wird kaum hinterfragt. So passiert es gar nicht selten, dass (zukünftigen) Mitgliedern von Versorgungswerken auch Riesterverträge vermittelt werden, obwohl diese in der Regel nicht zum geförderten Personenkreis zählen.

So gut wie nie wird im Vorfeld ermittelt, ob und in welcher Größenordnung eine Versorgungslücke besteht. Die Folge sind regelmäßig Unter- und Überversorgungen im Ruhestand.

Wie das vermittelte Produkt überhaupt funktioniert und mit welcher Renditeerwartung seriöserweise zu rechnen ist, dürfte den wenigsten Sparern bewusst sein.

Zusammengefasst ist leider immer wieder zu beobachten, dass ...

Finden Sie jetzt die zu Ihnen passende Altersversorgung!

Mit meinem schrittweisen Vorgehen finden wir die zu Ihnen passende Altersversorgung

Schritt 1: Der Zeitpunkt Ihres Rentenbeginns

Wie viel Altersvorsorge sie letztlich benötigen, lässt sich nicht aus dem Stehgreif und schon gar nicht pauschal oder einmalig für die Zukunft beantworten. Als Ausgangspunkt dienen immer Ihr Einkommen und Ihre Krankenversicherung. Beides sind jedoch keine festen Größen, denn Ihr Einkommen wird sich über die Jahre noch entwickeln. In welchem Umfang wissen wir nicht. Deshalb müssen wir mit Prognosen arbeiten. Mit Ihrem Einkommen wächst in der Regel auch das angestrebte Altersvorsorgeniveau.

Auch Ihre Krankenversicherung ist keine feste Größe. So kann sich nicht nur deren Beitragssatz noch ändern, sondern gegebenenfalls auch das System. Vielleicht wechseln Sie noch von der gesetzlichen Krankenversicherung in die private Krankenversicherung. Und dann ist da noch die Frage, wie die Krankenversicherungsbeiträge im Alter berechnet werden. Werden Sie die Voraussetzungen für eine Mitgliedschaft in der Krankenversicherung für Rentner (KVdR) erfüllen? Wenn nicht, werden die Beiträge auf alle Ihre Einkünfte berechnet. Und Sie können davon ausgehen, die Krankenkassen bereits an neuen, zusätzlichen Voraussetzungen arbeiten, die erfüllt sein müssen, damit Sie überhaupt noch in die KVdR gelangen. Schließlich haben alle sozialen Sicherungssysteme verstärkt mit der Herausforderung einer nachhaltigen Finanzierbarkeit zu kämpfen.

Schon bei den ersten beiden Parametern müssen wir also mit Variablen arbeiten. Dennoch macht es keinen Sinn mit der Altersvorsorge noch länger zu warten bis sich diese Werte konkretisieren, denn der größte Faktor bei allen Sparprozessen ist die Zeit!

Wie wirken sich Rendite und Spardauer auf die Sparrate aus?

Welche monatliche Sparrate müssen Sie abhängig von der Ihnen verbleibenden Spardauer leisten, wenn Ihr Sparziel ein Kapital von 500.000 Euro ist?

Laufzeit / Rendite p.a. | 0% | 3% | 4% | 5% | 6% | 7% | 8% |

|---|---|---|---|---|---|---|---|

15 Jahre | 2778 | 2204 | 2037 | 1880 | 1734 | 1598 | 1472 |

20 Jahre | 2083 | 1525 | 1370 | 1227 | 1097 | 980 | 873 |

25 Jahre | 1667 | 1124 | 979 | 850 | 736 | 635 | 547 |

30 Jahre | 1389 | 861 | 727 | 611 | 511 | 425 | 323 |

35 Jahre | 1190 | 678 | 554 | 449 | 362 | 291 | 232 |

40 Jahre | 1042 | 543 | 429 | 336 | 261 | 201 | 154 |

45 Jahre | 926 | 442 | 337 | 254 | 190 | 1411 | 103 |

50 Jahre | 833 | 364 | 267 | 194 | 139 | 199 | 70 |

Beispiel:

Wenn Sie noch 33 Jahre Zeit haben, um ein Sparziel von zum Beispiel 500.000 Euro zu erreichen, müssen Sie bei einer jährlichen Rendite von 6% monatlich 415 Euro ansparen. Haben Sie nur noch 29 Jahre Zeit, sind es monatlich bereits 548 Euro! Bzw. gut 32 Prozent mehr jeden Monat.

Wann möchten Sie aufhören zu arbeiten?

Je früher Sie in Ruhestand treten möchten, umso höher sind Ihr Kapitalbedarf und die nötige monatliche Sparrate, denn das bis zum Ruhestand angesparte Kapital muss länger reichen.

Schritt 2: Die tatsächliche Höhe Ihres individuellen Rentenbedarfs

Es gibt zwei Möglichkeiten Ihren persönlichen Rentenbedarf zu berechnen. Entweder orientieren wir uns an der allgemeinen Faustformel, nach der Sie 80% Ihres (letzten) monatlichen Nettoeinkommens auch im Ruhestand zur Verfügung haben sollten oder wir berechnen Ihren Rentenbedarf detailliert. Da wir Ihr letztes Nettoeinkommen nicht kennen, gehen wir von Ihrem aktuellen Nettoeinkommen aus und passen es fortlaufend an oder rechnen es mit einem Steigerungssatz hoch.

Wenn wir Ihren Rentenbedarf detailliert berechnen wollen, müssen wir heutige Belastungen, die im Ruhestand wegfallen ebenso berücksichtigen, wie zusätzliche Belastungen, die im Ruhestand auftreten. Zu den wegfallenden Belastungen können zählen Zins- und Tilgungsleistungen für das Eigenheim, Miete, Versicherungsbeiträge, Ausgaben für Kinder sowie Ausgaben, die aus beruflichen Gründen anfallen. An zusätzlichen Belastungen sind hingegen Mehraufwendungen für Freizeit (zum Beispiel für Hobbys, Urlaub, etc.) sowie für Krankheit und Pflege zu berücksichtigen.

Insbesondere von Jüngeren kommt oft der Einwand, ob denn ein Rentenbedarf von 80 Prozent des letzten Nettoeinkommens nicht zu hoch angesetzt sei. Dabei ist zu bedenken, dass sich gerade bei Jüngeren das Einkommen noch stark entwickeln kann. Das Durchschnittseinkommen (Brutto-Jahresarbeitslohn) je Arbeitnehmer in Deutschland ist in den letzten 40 Jahren um etwa 2,7 Prozent pro Jahr gewachsen. Bei Akademikern, die in Führungspositionen erlangen, ist der Anstieg meist noch höher. Da sich auch der Lebensstandard mit wachsendem Einkommen in der Regel anpasst, ist eine Kalkulation mit einem Rentenbedarf von 50 oder 60 Prozent eines Berufseinsteigereinkommens unrealistisch.

Dazu ein konkretes Beispiel:

Sagen wir ein Berufseinsteiger erhält nach seinem Hochschulabschluss 2.500 Euro netto/Monat. Nach 3-4 Jahren erhält er im Unternehmen eine neue Stelle mit 4.000 Euro netto/Monat. Vermutlich wird sich sein Gehalt noch weiter entwickeln. Ein ursprünglich angesetzter Rentenbedarf von 50 Prozent wären 1.250 Euro. Wie realistisch schätzen Sie es ein, dass Sie selbst im Ruhestand mit einem Drittel, einem Viertel oder gar einem Fünftel Ihrer bisherigen Einnahmen auskommen oder zufrieden sind?

Aber wir haben doch gesagt im Alter fallen Mietkosten oder Tilgungsleistungen weg. Da müssten doch 1.000 bis 1.500 Euro im Monat reichen?!

Mietkosten oder Tilgungsleistungen mögen entfallen, das kann sein. Aber selbst dann fallen für den Bereich Wohnen weiterhin laufende Kosten an. Der Deutsche Mieterbund hat im Jahr 2014 berechnet, dass für Posten wie Heizung, Warmwasser, Gartenpflege oder Kabelfernsehen bis zu 3,19 Euro pro Quadratmeter zusammenkommen (Quelle: www.tagesspiegel.de, 21.02.2017). Bei 100 qm macht das allein stolze 319 Euro/Monat, bei 150 qm 478,50 Euro/Monat. Mit einem Faktor von 2,20 Euro pro Quadratmeter sollte mindestens kalkuliert werden. Das wären dann 220 Euro/Monat bei 100 qm beziehungsweise 330 Euro/Monat bei 150 qm. Und diese Nebenkosten fallen nicht nur bei Mietern an, sondern natürlich auch bei Eigentümern.

Hinzu kommen Grundsteuer und Rücklagen für Instandhaltung und Modernisierungsmaßnahmen. Für die Instandhaltung sollte mit einem Euro pro Quadratmeter und Monat kalkuliert werden. Das macht bei einem 150 qm großen Haus noch einmal 150 Euro/Monat (Quelle: www.zuhause.de, 21.02.2017).

Die Berechnung der Grundsteuer ist recht kompliziert (Quelle: www.nebenkostenabrechnung.com, 21.02.2017). Sie wird jedes Jahr fällig, beginnend in dem Jahr, in dem Sie Wohneigentum erworben haben. In größeren Städten fällt die Grundsteuer in der Regel höher aus, da hier oft ein höherer Hebesatz angesetzt wird. Mit einigen hundert Euro pro Jahr müssen Sie in jedem Fall kalkulieren.

Zusammengefasst können Sie also auch als Hausbesitzer gut und gerne mit laufenden Kosten von etwa 500 bis 700 Euro/Monat rechnen.

Wie viel Geld hätten Sie im Ruhestand gern zur Verfügung?

Schritt 3: Die Inflation bestimmt Ihren absoluten Bedarf

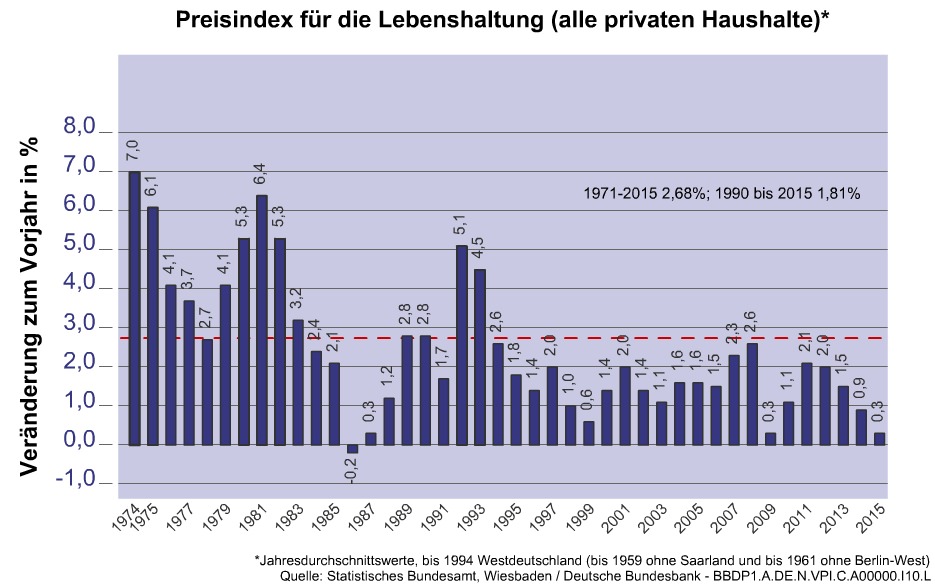

Einen entscheidenden Einfluss auf die Altersvorsorge-Planung hat die Inflation. Infolge der Wirtschaftskrise sind nicht nur die Zinsen, sondern auch die Inflation gesunken. Längerfristig betrachtet hatten wir jedoch höhere Werte. Die Prognose zum Preisanstieg in Deutschland liegt für das Jahr 2017 bei 1,5%. Ein geringerer Wert sollte auch in der Altersvorsorge-Planung nicht angesetzt werden.

Wie wirkt sich die Inflation auf Ihre Ruhestandssicherung aus?

Obwohl die Inflation in Deutschland in den Jahren nach der Wirtschaftskrise sehr gering war, liegt der durchschnittliche Wert der Jahre 1990 bis 2015 bei 1,81 Prozent pro Jahr, für den Zeitraum von 1971 bis 2015 sogar bei 2,68 Prozent pro Jahr.

Der folgenden Tabelle können Sie entnehmen, wie viel Kaufkraft 100 Euro bei x Prozent Inflation in y Jahren noch haben. Wenn Sie den entsprechenden Faktor aus der Tabelle auf Ihre Rentenprognose anwenden, müssen Sie von dem Ergebnis noch die Steuern und die Sozialversicherungsbeiträge abziehen.

Jahre | 1,0% | 1,5% | 2,0% | 2,5% | 3,0% | 3,5% | 4,0% | 4,5% | 5,0% |

|---|---|---|---|---|---|---|---|---|---|

10 Jahre | 90,44 % | 85,97 % | 81,71 % | 77,63 % | 73,74 % | 70,03 % | 66,48 % | 63,10 % | 59,87 % |

20 Jahre | 81,79 % | 73,91 % | 66,76 % | 60,27 % | 54,38 % | 49,04 % | 44,20 % | 39,82 % | 35,85 % |

30 Jahre | 73,97 % | 63,55 % | 54,55 % | 46,79 % | 40,10 % | 34,34 % | 29,39 % | 25,12 % | 21,46 % |

40 Jahre | 66,90 % | 54,63 % | 44,57 % | 36,32 % | 29,57 % | 24,05 % | 19,54 % | 15,85 % | 12,85 % |

50 Jahre | 60,50 % | 46,97 % | 36,42 % | 28,20 % | 21,81 % | 16,84 % | 12,99 % | 10,00 % | 7,69 % |

Schritt 4: Die Bestimmung Ihrer aktuellen Versorgungssituation

Sind Sie bereits 27 Jahre alt und haben fünf Beitragsjahre auf Ihrem Konto gespeichert, erhalten Sie jährlich eine Renteninformation von der Deutschen Rentenversicherung. Ab Alter 54 erhalten Sie alle drei Jahre eine Rentenauskunft statt einer Renteninformation. Darin erhalten die Betroffenen Auskunft, welche Rente ihnen ab Renteneintritt zusteht, wenn keine weiteren Einzahlungen erfolgen würden. Angehörige eines berufsständischen Versorgungswerkes wie Ärzte, Apotheker oder Anwälte erhalten ebenfalls jedes Jahr eine Renteninformation.

Die ausgewiesenen Werte können wir zur Analyse Ihrer Versorgungssituation heranziehen. Fraglich ist allerdings wie verlässlich diese Werte sind. Vor dem Hintergrund der demographischen Entwicklung, der andauernden Niedrigzins-Phase sowie der historischen und aktuell wieder anziehenden Inflation sind sie kritisch zu hinterfragen.

Neben den Ansprüchen aus Ihrer Renteninformation gibt es womöglich noch weitere Bausteine zu Ihrer Altersvorsorge, die wir berücksichtigen können. Hierzu können zählen Basisrenten, Riester-Renten, betriebliche Altersvorsorge, private Rentenversicherungen sowie Sparpläne und Erbschaften, sofern diese sicher für Ihre Altersvorsorge genutzt werden beziehungsweise eingeplant werden können.

Bei Rentenversicherungen gilt es eine realistische Rendite nach Kosten anzusetzen. Dasselbe gilt für Rentensteigerungen im Alter. Wie auch bei den Leistungen aus der Deutschen Rentenversicherung oder den Versorgungswerken gilt es zu hinterfragen mit welcher Entwicklung seriös geplant werden kann.

Auch wenn eigentlich für Altersvorsorge gedacht, wird freies Vermögen oftmals für Immobilien oder andere Investitionen genutzt und fehlt dann im Ruhestand. Erbschaften fallen oft geringer aus oder sogar komplett weg, wenn vorher eine Pflegebedürftigkeit eintritt und keine Absicherung hierfür besteht. Ist Ihr Erbe durch eine Pflegezusatzversicherung geschützt? Sprechen Sie so früh wie möglich mit Ihren Eltern darüber.

Beispiel:

Versorgungssituation

Alter 29

Bruttoeinkommen 60.000 Euro/Jahr, Nettoeinkommen 2.868 Euro/Monat

Rentenbeginn mit 67 Jahren

Rentenbedarf/-wunsch vor Inflation 2.000 Euro/Monat netto

Inflation 2% p.a.

Rentenbedarf nach Inflation 4.245 Euro/Monat netto

Unterstellte Rentensteigerung 0,5% p.a.

Hochgerechneter Brutto-Anspruch aus gesetzlicher Rentenversicherung mit 67 Jahren: 2.622 Euro/Monat

Hochgerechneter Netto-Anspruch aus gesetzlicher Rentenversicherung mit 67 Jahren: 2.145 Euro/Monat (vor Inflation!)

Versorgungslücke

Versorgungslücke mit 67 Jahren: 2.099 Euro/Monat

Nötige Sparrate bei 5,5% Rendite p.a. nach Kapitalanlagekosten: 524 Euro/Monat

Schritt 5: Ihre Präferenzen führen uns zur geeigneten Altersvorsorge

Um Ihre Versorgungslücke zu schließen, stehen uns verschiedene Möglichkeiten zur Verfügung, die alle für sich Vorteile, aber auch Einschränkungen bieten. Letztlich hängt die Wahl von Ihren persönlichen Präferenzen ab.

Je nachdem wie wir hier Ihre Präferenzen setzen, ergeben sich unterschiedliche Empfehlungen. Des Weiteren kann bei der Zusammensetzung Ihrer Altersvorsorge auch die steuerliche Lukrativität eine Rolle spielen. Diese hängt von Ihrem aktuellen Einkommen, aber auch von der anzunehmenden Einkommensentwicklung und von Ihrer Krankenversicherung ab. Auch die Frage, ob und für welchen Zeitraum Sie ins Ausland gehen, spielt hier eine große Rolle.

Finden Sie jetzt die zu Ihnen passende Altersversorgung!

Welchen Nutzen bietet Ihnen meine Strategie bei der Altersvorsorge?

Seit über einem Jahrzehnt bin ich für Ärzte, Zahnärzte und Apotheker der persönliche Ansprechpartner, wenn es um private Altersvorsorge beziehungsweise Vorsorgeplanung geht. In meiner jahrelangen Tätigkeit als Finanzmakler habe ich ein Vorgehen entwickelt, das sicherstellt, dass Sie sich den gewünschten Lebensstandard auch im Ruhestand leisten können.

Wie sehr Sie Ihren Ruhestand genießen können, hängt maßgeblich von der Wahl Ihrer Altersvorsorge ab. Ich zeige Ihnen, was die für Sie lukrativste Variante ist.

Was hält Sie also noch davon ab, von meinem Spezialwissen zu profitieren?

Ich freue mich auf Ihre Kontaktaufnahme.

Ausbildung, Auszeichnung & Kundenbewertungen