Sie möchten kostengünstig, effektiv und steuerlich gefördert für Ihren Ruhestand vorsorgen?

Beratung zu Nettotarifen

Traditionell angebotene Rentenversicherungen, unabhängig davon, ob es sich dabei um private Rentenversicherungen, Basisrentenversicherungen, Riester-Rentenversicherungen oder betriebliche Direktversicherungen handelt, sind sogenannte Provisions- beziehungsweise Bruttotarife. Die Vergütung für deren Vermittlung erfolgt über die jeweilige Versicherungsgesellschaft. Die enthaltenen Kosten sind nicht unerheblich und schmälern die Rendite des Versicherungsnehmers.

Nettotarife hingegen enthaltenen keinerlei Abschlusskosten und Provisionen. Sie sind dadurch deutlich kosteneffizienter.

Vorteile von Nettotarifen

Kostenbelastung Bruttotarif im Vergleich zu Nettotarif

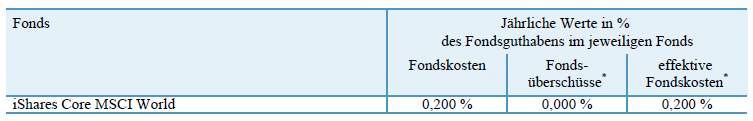

Folgende Gegenüberstellung zeigt die unterschiedliche Kostenbelastung am Beispiel einer privaten Rentenversicherung (ohne Garantien) mit einer Laufzeit von 30 Jahren und einer Sparrate von 250,- Euro/Monat, einmal es Provisionstarif und einmal als Nettotarif. Die Anlage der Sparbeiträge erfolgt in den iShares Core MSCI World.

Für den Vergleich ist es an sich unerheblich, welche konkrete Anlage gewählt wird, es sollte zumindest die gleiche Anlage für Brutto- und Nettotarif sein. Würden wir für den Nettotarif einen kostengünstigeren ETF (Exchange Traded Fund) wählen, für den Bruttotarif hingegen einen aktiv gemanagten Investmentfonds, würde das Ergebnis übertrieben positiv für den Nettotarif ausfallen.

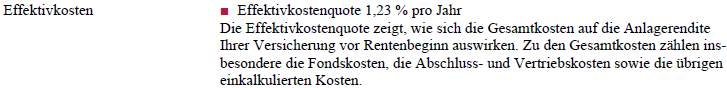

Für die Bruttopolice ergibt sich im vorliegenden Fall eine Effektivkostenquote in Höhe von 1,23% pro. Sie gibt an, um wie viel die jährliche Rendite der gewählten Anlage - in unserem Fall des iShares Core MSCI World - durch die Gesamtkosten des Versicherungsmantels und die Kosten der Anlage selbst gemindert wird.

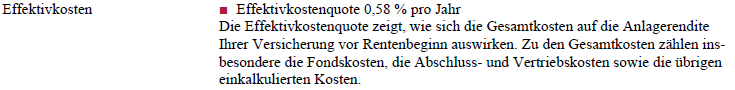

Für die Nettopolice hingegen ergibt sich eine Effektivkostenquote von 0,58% pro Jahr.

Die Differenz der Effektivkosten beträgt somit in diesem konkreten Beispiel 0,65% pro Jahr.

Absolut betrachtet fallen innerhalb der Bruttopolice folgende Abschluss- und Vertriebskosten an:

Für die Nettopolice fallen hingegen tatsächlich keinerlei Abschluss- und Vertriebskosten an:

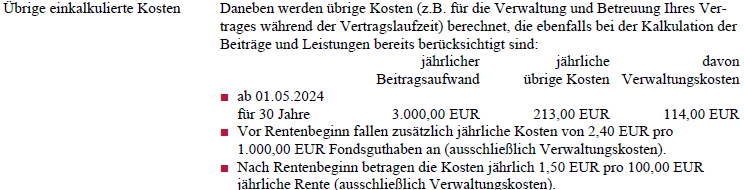

Neben den Abschluss- und Vertriebskosten fallen in Brutto- und Nettotarif zudem jährliche Kosten an. Für den Bruttotarif betragen diese:

Innerhalb des Nettotarifes fallen auch diese übrigen Kosten geringer aus:

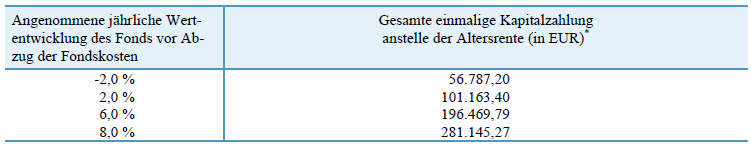

Selbstverständlich unterscheiden sich entsprechend auch die Hochrechnungen von Brutto- und Nettotarif. Für unser konkretes Beispiel sieht die Hochrechnung folgendermaßen aus:

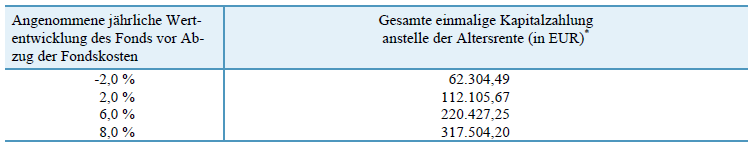

Für den Nettotarif hingegen stellt sich die Hochrechnung aufgrund der geringeren Kostenbelastung wie folgt dar:

Somit ergibt sich bei einer unterstellten jährlichen Wertentwicklung des gewählten Fonds von 6% p.a. eine um 23.957,46 Euro höhere Ablaufleistung. Je höher die unterstellte Wertentwicklung gewählt wird, umso höher fällt auch der absolute Unterschied bei der Ablaufleistung aus.

Ein Vorteil des Nettotarifes liegt schlicht darin begründet, dass angesichts der nicht vorhandenen Abschluss- und Vertriebskosten von Beginn an die gesamten Sparbeiträge investiert werden können. Bei Bruttotarifen werden die Abschluss- und Vertriebskosten auf die ersten fünf Vertragsjahre umgelegt und von den Einzahlungen abgezogen, so dass zu Beginn des Vertrages nur entsprechend geringere Beträge investiert werden können.

Wie groß sich der Vorteil eines Nettotarifes im Vergleich zu einem entsprechenden Bruttotarif letztlich darstellt, hängt von mehreren Faktoren ab:

Bei einer längeren Vertragslaufzeit fallen die Abschluss- und Vertriebskosten weniger stark ins Gewicht. Werden hingegen häufiger jährliche Beitragsanpassungen genutzt, wirken sich diese stärker aus, da sie bei jeder Erhöhung des Beitrags für den neu hinzugekommenen Beitragsanteil neu anfallen. Ein höheres Vermittlungshonorar reduziert natürlich den Vorteil des Nettotarifes. Wie hoch das Honorar letztlich ausfällt beziehungsweise welches Honorar angemessen ist, hängt von dem Aufwand ab, den ein Vermittler letztlich hat. Ist eine umfängliche Altersvorsorgeplanung, auch unter Berücksichtigung bestehender Bausteine, Steuern, Sozialabgaben, Inflation, individuellem Rentenbeginn, Schichtenvergleich, etc. gewünscht, ist sicherlich ein höheres Honorar gerechtfertigt, als wenn von vornherein feststeht, welcher Betrag in welches Produkt fließen soll und nur die reine Vermittlung erfolgen soll.

Ausbildung, Auszeichnung & Kundenbewertungen

Beratung zum Thema Nettotarife anfragen

Profitieren Sie von meiner Expertise als kompetenter Ansprechpartner für Nettotarife beziehungsweise Honorartarife. Ich verfolge einen ganzheitlichen Beratungsansatz und unterstütze Sie bei der Auswahl kosteneffizienter Altersvorsorgeprodukte.

Gemeinsam finden wir die passende Lösung, um Ihre Altersvorsorge optimal zu gestalten und langfristige finanzielle Sicherheit zu erreichen.